上海中小企业税收筹划机构 上海吉择企业供应

- ¥0.000

- 更新 2024-12-13

- 地区 上海浦东新区上海市崇明区潘园公路152号362室(上海泰和经济发展区)

- 联系 李沙沙 13651888535

- 上海吉择企业服务有限公司进入店铺 >>

信息介绍 / Information introduction

税务筹划是指纳税人在税法允许的前提下,对自己的经营、投资、分配等财务活动进行科学合理的规划,以适应国家有关部门税收政策的指导,进行税收优惠或税收选择。财务管理活动,安排以达到减税的目的。该定义强调税务筹划的目的是为了节约税收,而税收减免是在税法允许的范围内,以适应国家有关部门的税收政策取向。税务筹划的战略管理是以系统思维方式和前瞻性思维方式为基础的。本文论述了税务筹划设计方案的管理,其管理的基本内容是税收链,其管理方法是合作博弈。文化传媒类企业通过税收筹划可有效利用政策优惠减轻税负。上海中小企业税收筹划机构

在企业财务管理人员进行纳税筹划时一定要实事求是,不能弄虚作假,背离企业的真实业务,否则通过弄虚作假的节税手段做到的纳税筹划就是偷税行为,违反我国法律必然会受到法律的惩罚,违背了企业节税的初衷,得不偿失。并且税务筹划一定要在企业税收义务之前进行,否则在纳税义务之后进行的税务筹划则毫无用处,甚至风险极大。在我国不断鼓励支持小微企业发展的现在,减税降费力度空前强大,企业应利用如今的税收优惠政策,合理合法的进行节税。总的来说,纳税筹划就是通过合法手段降低企业的经营成本,促进企业发展和我国经济的发展。静安房地产税收筹划设备租赁税收筹划,考虑资产折旧与税收政策,实现租赁收益较大化。

举个例子,快递物流企业都非常关心税务筹划的问题,现在的快递物流企业为了减少自己的用工成本和风险都会选择和外包公司达成合作,让外包公司派遣灵活用工来为自己工作,使用灵活用工不需要为灵活用工缴纳社保,自然可以很大程度上降低自己的用工成本。一般情况下存在财务风险,就是灵活用工是个人身份,发了工资没有发票给公司。公司就会因发票缺口大而存在财务危险。灵活用工是个趋势,从2015年大众创业浪潮以来灵活用工就发展很快,2020年初的危机又让企业看到固定员工的巨大固定成本和用工存在的危机,对灵活用工的发展又助推了一把。大家看到灵活用工平台也发展的很快,灵活用工和灵活用工平台是相辅相成的。尤其是在社保入税即的当下,企业的固定员工肯定会给企业带来很大的社保成本,如果企业再不解决自己的财税问题,那么可以肯定的是企业的日常经营肯定会遭受非常大的冲击。

常见税筹的方式:地域转移。通常是利用税收洼地,去税率低的地区去交税。比如曾经的霍尔果斯,现在的海南。还有各地的园区。但是每个地区的能力是不同的,这种能力就是政策的稳定性。做审计的,总喜欢告诉企业这里不好,那里不合规,然后搞一堆东西出来,但是效果除了合规,也说不出什么了。但是做税筹的,会告诉企业,这里能省钱,那里能省钱,虽然也不懂得什么是增效,也不懂怎么把握风险,起码听到省钱,企业也是开心和有兴趣的。做财务的悲催就是,考个CPA以为具备了专业能力,各种学习和研究,很不屑一顾的就是那些销售,那些记账,那些税筹,总觉得这些领域根本没法跟专业人士相比。咨询服务企业,通过税收筹划,优化定价策略,提高客户满意度与利润。

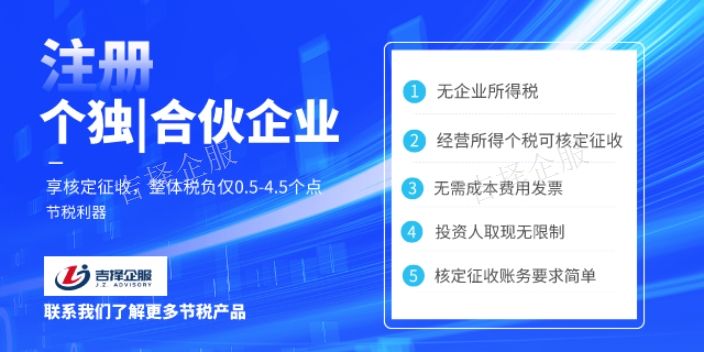

企业将总公司设立在有扶持计划的地区。根据企业纳税总额情况,增值税根据地方财政所得部分的50%-70%予以财政扶持奖励;企业所得税按照地方财政所得部分的50%-70%予以财政扶持奖励。针对普通企业在经营过程中遇到的利润虚高,费用支出无进项票的情况,通过把费用支出转变成个人独资企业的生产经营所得的。及注册个人独资企业方式对所得税进行核定征收,所得税税率可降低至0.5%-3.16%,通过纳税筹划解决企业成本、个人所得税、分红等问题。总结企业的税务筹划方式非常具备专业要求的,都需要专业的财税平台代理机构来为客户服务。目前通过税收洼地的方式进行规划的是比较普遍的,如何对接很合适的优惠政策可以找专业机构提供服务。信息技术公司通过税收筹划,充分利用政策红利,加速企业发展步伐。杨浦增值税税收筹划哪家好

税收筹划是税务代理机构可从事的不具有鉴证性能的业务内容之一。上海中小企业税收筹划机构

随着各地国家有关部门针对企业出台了多种多样的税收优惠政策,税务筹划已经成为了企业在节约税款方面合法且有效的方式。企业通过税务筹划,不只可以让企业在税务层面更加合规,而且可以为企业节省一笔数目可观的资金。但是税务筹划不是盲目的,是需要遵循一定原则的,那么税务筹划有哪些注意事项呢?一切税务筹划的大前提都是合法,即以不违反国家税法的为前提,通过对经营、投资、理财活动进行调整,从而达到减轻税负的目的。税务筹划要遵循事前原则,即在纳税行为发生之前,对经济事项进行设计、安排来减轻税负。正所谓事前不税筹,事后要“税愁”。上海中小企业税收筹划机构

免责声明: 本页面所展现的信息及其他相关推荐信息,均来源于其对应的用户,本网对此不承担任何保证责任。如涉及作品内容、 版权和其他问题,请及时与本网联系,我们将核实后进行删除,本网站对此声明具有最终解释权。